سلام به همراهان عزیز مجموعۀ برنامهریزی مالی و آکادمی G2O

امروز با استفاده از معیارهای بر-زنجیره ای (on-chain) سیگنال ها از نویزهای موجود در نوسانات این هفته جدا میکنیم نتایج بررسیهای ما به قرار زیر است:

امیدوارم هفتۀ خوبی را پشت سر گذرانده باشید. هفتهای که گذشت از نظر قیمت هفتۀ جالبی بود؛ با رسیدن به زیر 30000 دلار، تمام سودهای سال 2021 را به صفر رساند. پس از آن با سرعت از روند نزولی ساعتی کوتاهمدت عبور کرد و به بالای 35000 دلار بازگشت. علارغم این نوسانات قیمتی، از هفتۀ گذشته تا کنون تغییرات زیادی در ساختار بر-زنجیره رخ نداده است. بیشتر شاهد ادامۀ همان ترندهای پیشین در رفتار سرمایهگذار هستیم.

برخی از نکات مهم این هفته:

- خرید هولدر بلندمدت، با ۲۱۱۳۶ بیتکوین، فروش هولدر کوتاهمدت را در هفته جاری تعدیل کرده است.

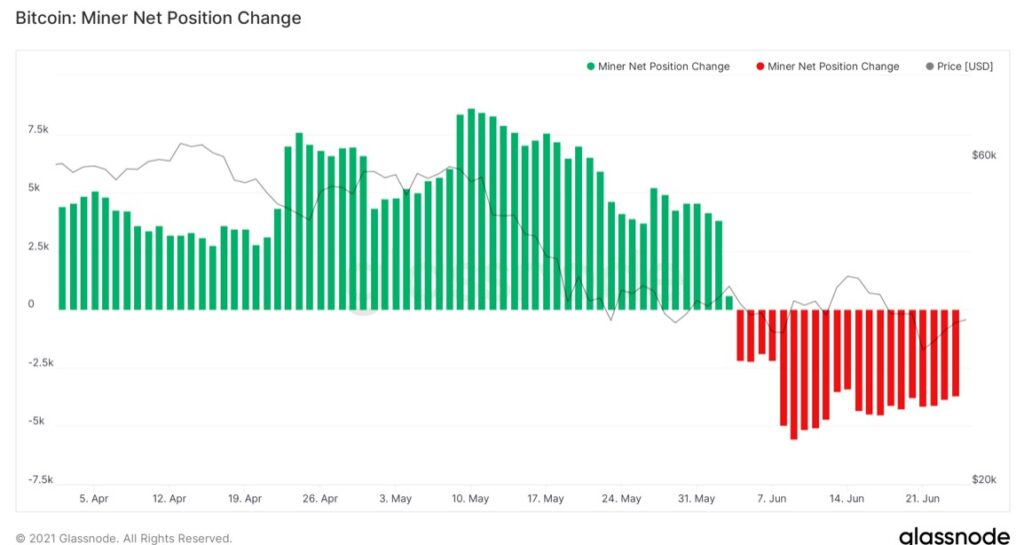

- ماینرها در حال فروش هستند و نرخ هش (HashRate) پایین است.

- با ورود کاربران تازهوارد به شبکه بهبود به شکل الگو کف دوقلو دیده میشود.

- هنوز تعداد ورود نهنگهای جدید به شبکه کم است.

- گردش استیبلکوینها از حاشیه مبادلات به معاملات بازار دیده میشود.

- عرضه در حال تبدیل شدن به ارز غیرقابل فروش (غیرقابل نقد شدن) است.

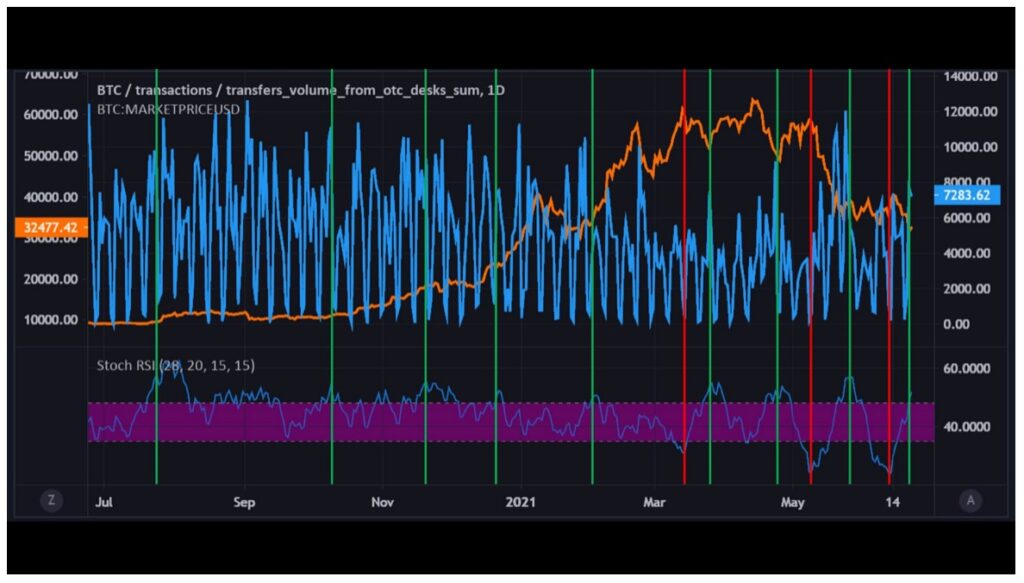

- جریانهای مالی در بازار خارج از صرافی (OTC) صعودی هستند در حالیکه روند جریانهای مبادلات اندکی نزولی هستند (تا ۱۰۰۰۰ بیتکوین در هفتۀ جاری)

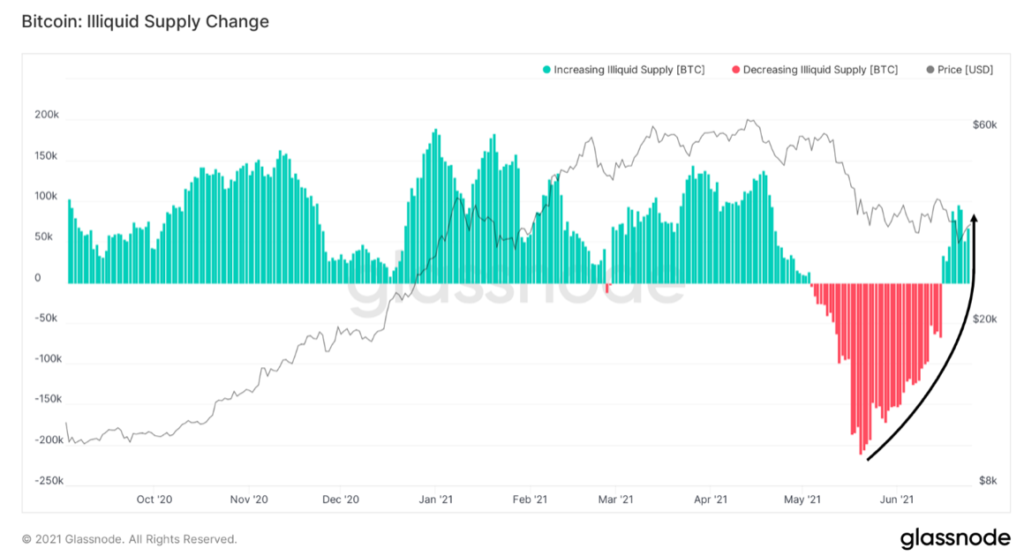

دستهای قوی و معاملهگران حرفهای بازار به تجمیع و انباشت سرمایه ادامه میدهند. متریک نوسانات عدم نقدشوندگی به عرضه که ما به آن شاخص «ریک استلی» نیز میگوییم همچنان روند تجمیع و انباشت پرقدرت کاربرانی را نشان میدهد که به لحاظ آماری بعید است دست به فروش بزنند. هفتهها است که شاهد حرکت معکوس افت سرمایۀ این متریک بودهایم که در طول افت سرمایۀ نخستین ما را تا محدوده کنونی ۳۰۰۰۰-۴۰۰۰۰ پایین آورد. در بررسی هفتۀ گذشته خود از این متریک، تنها سه روز سبز داشتیم که نمودار میلهیی بزرگی هم نداشت اما این هفته روند قطعی مثبتی داریم با ۷ روز سبز تقریباً بزرگ. تغییر سی روزۀ عرضۀ نقدشونده به غیرنقدشونده نیز روز دوشنبه تا ۹۵۸۰۰ واحد بیتکوین افزایش یافت.

مطالعه مقاله معرفی کامل انواع نمودار های تحلیل تکنیکال را به شما پیشنهاد میکنیم.

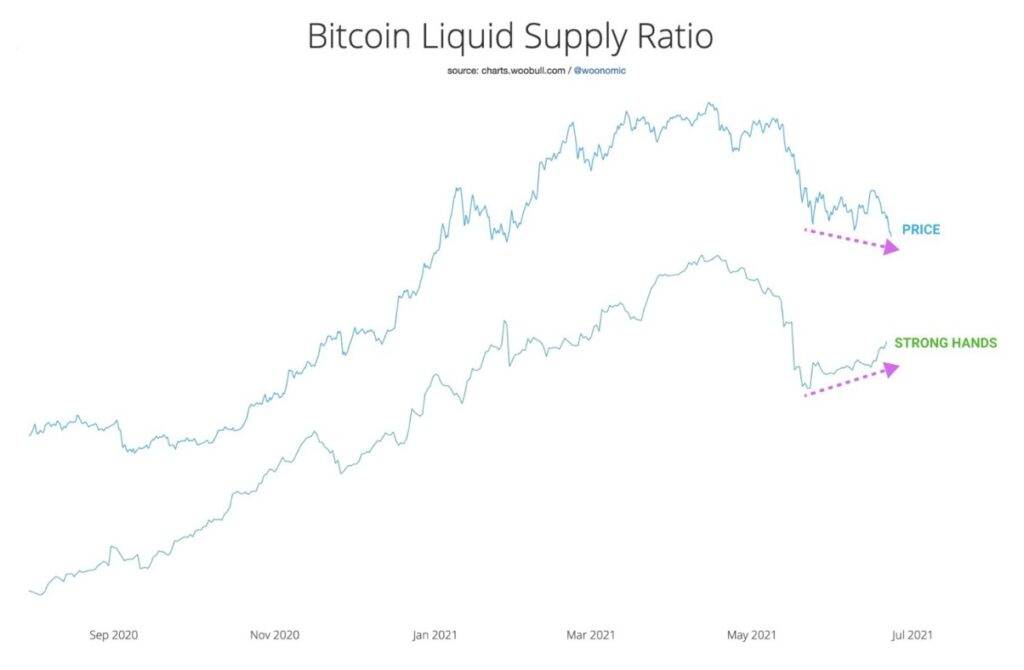

در نمودار زیر ایدۀ مقایسۀ لیکویید با عرضۀ قابل نقدشدن را در یک نسبت ساده پیاده کردیم. این نسبت شباهت بسیار زیادی به متریک بالا دارد و در اصل یک چیز را توصیف میکند اما تنها یک خط روند از این نسبت ساده است. نمودار این نسبت را رسم کردیم و موضوع بسیار جالبی توجهمان را به خود جلب کرد. در این نسبت، یک واگرایی صعودی واضح به چشم میخورد. آخرین باری که چنین واگرایی واضحی در این نسبت داشتیم در طول بهبود یا ریکاوری (recovery) پس از اصلاحات در اواخر ژانویۀ سال جاری بود. این موضوع نظریۀ انباشت مجدد (re-accumulation) را که مفصل دربارۀ آن صحبت کردیم تایید میکند. به زبان ساده، با کاهش قیمت، خرید دستهای قوی روندی صعودی پیدا کرده است.

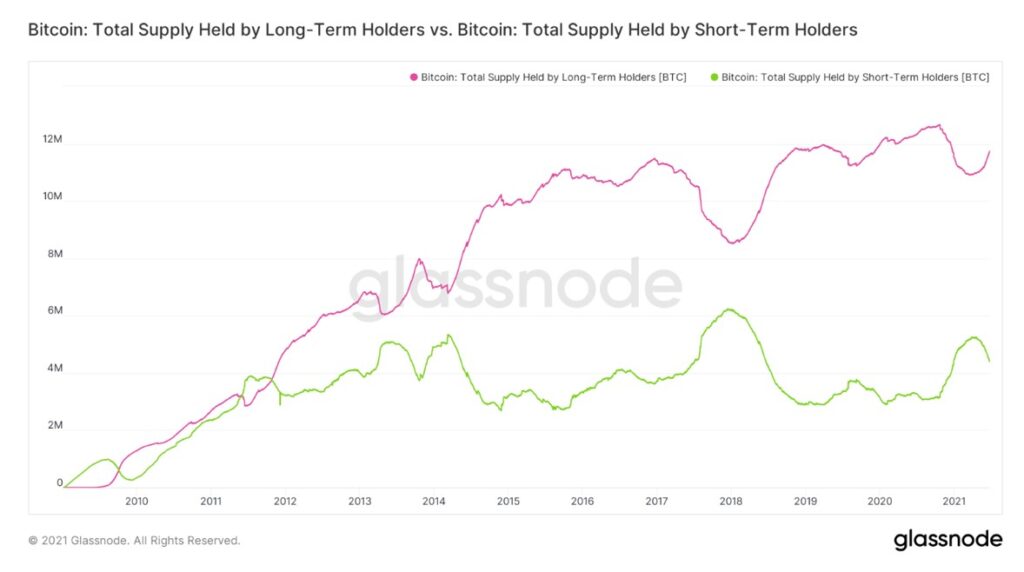

نکتۀ دیگر این است که همچنان این کاربران کمتجربه هستند که در حال فروشند. فکر میکنم تقریباً یک ماه پیش دربارۀ این موضوع صحبت کردیم اما نرخ سن کوینهایی که در بستر آنچین به فروش میرسند همچنان روندی نزولی دارد. در هفتۀ جاری خرید هولدرهای بلند مدت، فروش هولدرهای کوتاه مدت را بهخوبی تعدیل کرده و هولدرهای بلند مدت ۲۱۱۳۶ واحد بیتکوین بیشتر از مقداری که هولدرهای کوتاه مدت فروختهاند، به داراییهای خود افزودهاند.

در هفتۀ گذشته هولدرهای بلندمدت ۱۲۰۷۳۹ واحد بیتکوین به داراییهای خود افزودند در حالیکه هولدرهای کوتاهمدت ۹۷۳۳۳ واحد بیتکوین از داراییهای خود را فروختند. توجه: برخی از آنها داراییهای هولدرهای کوتاهمدت هستند که به دستۀ داراییهای هولدرهای بلندمدت که در اواخر ژانویه خریداری شدهاند بدل شدهاند. واگرایی موجود میان این دو دسته در نمودار ذیل بسته به دیدگاهتان نسبت به ساختار بازار بر اساس سایر عوامل میتواند تعابیر متفاوتی داشته باشد، شبیه به شرایطی است که در انتهای یک بازار گاوی میافتد یا شرایطی که در میانۀ دو بازار گاوی پیشین اتفاق افتاد. آنچه مشاهده میکنید یک واگرایی بزرگ میان پدیدۀ دابل پامپ (double pumps) سال ۲۰۱۳و یک واگرایی ملایمتر اما همچنان قابلتوجه در اواخر سال ۲۰۱۶ است. این در حقیقت یعنی افراد باتجربه شرایط را برای استمرار بازار گاوی آماده میکردند. با استناد به سایر متریکهایی که بازار بیتکوین را خرسی نمیدانند، بهشدت معتقدم اکنون هم همین شرایط حاکم است.

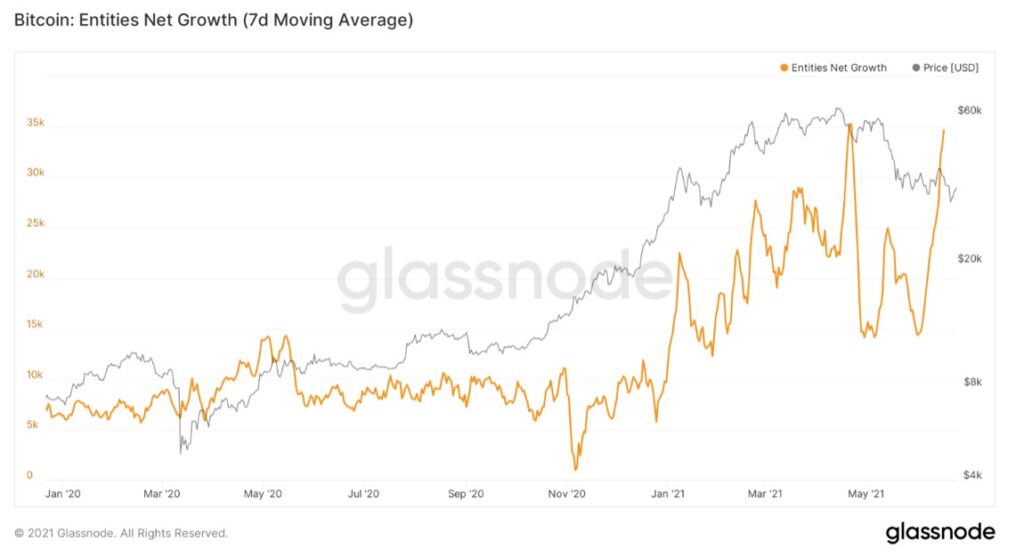

اگر چه تعداد نهنگهای جدید (کسانی که بیش از ۱۰۰۰ بیتکوین دارایی دارند) همچنان بدون تغییر است که بهنظرم برای تداوم بازار گاوی حائزاهمیت است، اما تعداد کلی افراد جدیدی که وارد شبکه میشوند یک بهبود اقتصادی یا ریکاوری زیبای کف دوقلو شکل را نشان میدهد. مشتاقم بدانم چه تعداد از این کاربران جدید اهل آمریکای لاتین هستند. با این وجود، این رشد قیمتی کوچک (uptick) شباهتی به آنچه در انتهای بازارهای گاوی پیشین افتاده ندارد.

سپس معیار نسبت سود خرجشده (SOPR) را مشاهده میکنید که حد سود کوینهایی را که روزانه با قیمتهای مختلف مبادله شدهاند تعیین میکند و فکر میکنم هر هفته دربارۀ آن صحبت کردهایم. شبیه به نسبت نقدشوندگی به عرضه (liquid supply ratio) این نمودار نیز یک واگرایی صعودی واضح را ترسیم میکند. از نظر من این نشان می دهد که هر کاپیتولاسیون پرقدرتی که قرار بود انجام شود صورت گرفته و رفتار ناشی از وحشت و تمایل به فروشِ در ضرر رو به اتمام است. این واضحترین واگرایی صعودی است که از اواخر ژانویه تا به اکنون دیدهام. جالب است که واگرایی صعودی نسبت نقدشوندگی به عرضه نیز به همین صورت بود.

متریک جدید دیگری که داریم نوسانگر نسبت استیبلکوین به عرضه (Stablecoin supply ratio oscillator) است. این نشان میدهد که سرمایه به شکل استیبلکوین بهتدریج از حاشیۀ بازار دوباره وارد مبادلات بازار میشود. این نمودار نشان میدهد که رونق یا ریکاوری کنونی در چهارچوب جریانهای در بستراستیبلکوین شبیه به اصلاحهای بزرگ پیشین در اواخر سال 2018، مارس سال 2020 و افت سرمایۀ (drawdown) نسبتاً بزرگ سپتامبر سال گذشته است.

سرکوب و دستور توقف ماینرها در چین بهوضوح در بستر آنچین دیده می شود. اولاً واضح است که نرخ هش (HashRate) کاهش چشمگیری یافته است. اما از منظر فشار فروش، ماینرها اندکی داراییهای خود را فروختهاند. این موضوع توسط اندیکاتور (miner net position change) نمایش داده میشود. البته این فشار فروش موضوع خیلی قابل توجهی نیست. بهطورکلی بر اساس متریک «ماینر بالانس» ماینرها از اواخر ماه می تا کنون 5125 واحد بیتکوین فروختهاند.

مقاله های چگونگی خرید بیتکوین و فروش بیت کوین رابخوانید.

در آخردوست دارم متریک دیگری را معرفی کنم: (OTC Desk Outflow Stoch RSI Signal) این متریک، قدرت روند جریانهای خروج نقدینگی معاملات بازار فرابورس را بررسی میکند. یعنی رفتار بازارگردانان درشت، سرمایهداران دانهدرشت و بازیکنان بنیادینی که در بازار معاملات فرابورس فعال هستند را دنبال میکند. این سرمایه هدایتگر و محرک بازار است بنابراین پیگیری نوسانات این سرمایه، سیگنالهای مهمی را در اختیار ساختار بازار قرار میدهد.

وقتی شاخص قدرت نسبی (RSI) از محدودۀ بنفش خارج میشود، سیگنالهای خرید/ فروش صادر میشود. در محدودۀ اشباع فروش، سیگنالهای فروش (فقدان جریانهای خروج نقدینگی معاملات بازار فرابورس ) و برعکس در محدودۀ اشباع خرید، سیگنالهای خرید(تعداد زیادی جریانهای خروج نقدینگی معاملات بازار فرابورس) صادر میشود. در طول سال گذشته این سیگنالها دقتی با نرخ بالای 90 درصد داشتند. ما در نمودار تنها یک سیگنال خرید را نشان دادهایم که یعنی جریانهای خروج نقدینگی معاملات بازار فرابورس صعودی شده است. (بازارگردان درشت در حال خرید در افت قیمت یا دیپ dip هستند) توجه داشته باشید که پیشتر به فقدان نهنگهای جدید اشاره کردیم پس این نشان میدهد که «بازارگردانان درشت» در این جریانهای خروج نقدینگی، کاربران جدید نیستند بلکه کسانی هستند که قبلاً هم در بازار حضور داشتهاند.

امیدوارم از مطلب امروز لذت برده باشید.

تا مطلبی دیگر از سلسله مقالات تخصصی آکادمی تحلیل و ترید G2O خدانگهدار.